暗号資産の税金は年内予測が効果的?

川崎市(神奈川県)U様 暗号資産の納税予測

ご相談の経緯

今回のご相談者は、暗号資産の取引をされているU様。利益が出たため申告が必要となりましたが、暗号資産に詳しい税理士が見当たらず、数社回られたとの事。弊所のHPを見つけていただき、県外にも関わらず遠路はるばるご来所されました。

【ご相談内容】

- 暗号資産の利益で税金はいくらくらいになるのか

- 節税方法

- 納税資金の確保(いくら分利確する??)

具体的なサービス内容

税金の試算

暗号資産の取引データの取得

まずはどの程度の利益になるのかを把握するために、開設されている取引所やウォレットから計算に使用する取引データ(トランザクション)を漏れなく取得しました。

U様はこれまでデータを取得したことがなく、データの取得からフルサポートで対応させていただきました。

ワンポイントアドバイス☝

年間取引報告書では計算できない

各取引所から取得できる「年間取引報告書」というものがあります。暗号資産の申告に不慣れな税理士や納税者は、この報告書を使って計算しようとします。しかし、この報告書は年末に保有する各銘柄の数量を把握するために参考にする程度で、計算にはほとんど使用できません。

対税務署で考えても取引データの取得は必須の作業です。

ところが、「データの取得方法がわからない、取得したことがない」といった方が非常に多いのが実情です。

国内取引所なら時間が経過していてもデータが取得できますが、海外取引所や個別のウォレットを利用しているようなケースの場合、次のような状態にあると税務トラブルに繋がりやすくなるため、注意しましょう。

- 一定期間たつと取得できないデータが発生する(サイトから消えてしまう)

- 取得したデータが日本の計算ルールに対応していない(加工しないと使えない)

- データを抽出する機能がそもそも無い(この場合はスクショ・・・)

暗号資産以外の収入も整理しよう

税金の試算をするには、暗号資産以外の収入に関する情報も計算に織り込む必要があります。

事前のヒアリングで、U様は普段お勤めをされ、特に他の収入が無いとのことでしたので計算要素として加える収入は『給与所得』になります。

今年と昨年で金額にあまり変わりなく、あくまでも試算なので昨年の源泉徴収票の金額をそのまま使うことにしました。

まずは暗号資産だけの概算所得を計算する

税法の計算ルールに従って暗号資産の所得を計算します。

今回の実例は、12月にデータを取得しているので、概算と言ってもほとんど実額に近い結果が得られます。

ワンポイントアドバイス☝

- 通常、暗号資産の所得計算は総平均法を使って計算されるので、年内にコインの追加購入などを行うと大幅に計算結果が変わってしまうことがあります。

- DefiやNFTといった取引をされていると、計算が煩雑で試算といっても容易な作業ではなくなるのである程度、余裕をもって作業しましょう。

他の収入や控除も加えて税金を試算してみる

収入だけではなく、想定される控除も計算に織り込み納税額の試算をします。

計算には弊所が普段使っている専用ソフトを使いました。

利点としては所得税だけではなく、県や市に納税する住民税も含めたトータルの税金を計算してくれるところですね。

※この辺りは税理士事務所なので( *´艸`)

ワンポイントアドバイス☝

ご自身で税金を試算する場合、考えられる方法はこんな感じです。

- 税務署がリリースしているe-Taxを使って所得税を計算する

- 住民税はお住まいの自治体のサイトで計算機能があればそれを使う。なければ計算方法を調べてExcelで頑張る

注意点としては、試算したい年度に対応したe-Taxが公開されていないなどがあり得ます。

計算結果を確認してみる

まずは試算の結果を受け止め、対応を考えるために冷静になりましょう。

今回のご相談においてもやはり納税額は・・・・。

※具体的な金額の掲載は控えさせていただきますのでご了承ください。

対応を考える

試算の結果を踏まえて、弊所が提案した方法は次のとおりです。

●対策1

含み損を抱え、塩漬け状態にあるコインを別の流通するコインにトレード

●対策2

ふるさと納税を活用する

●対策3

年を越えてから、納税資金分のコインを利確する

対策の効果

対策1

『含み損』といった用語をご存知ない方がいらっしゃるかもしれないので、まずは『含み損』からご説明します。

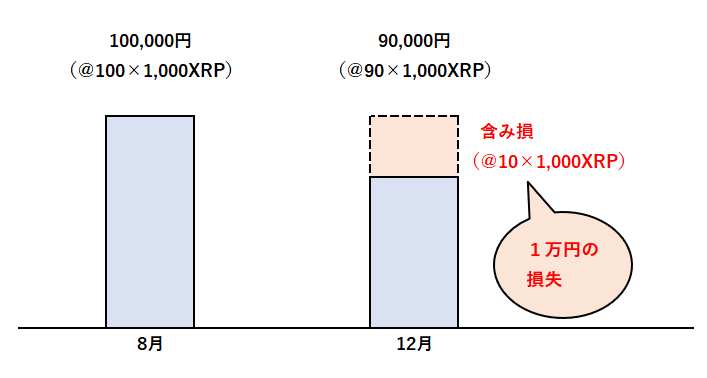

【例】

8月に1XRPあたり100円で1,000XRPを購入。(10万円分)

4か月後の12月に、1XRPが90円に値下がりしました。

▼クリックで拡大

1XRPの単価が10円下がったため、10万円で購入した1,000XRPの価値が9万円に目減りしました。

このように買った時よりも時価が下がり、仮に売却したならば出る損失のことを「含み損」といいます。

※反対に値上りしている場合は「含み益」と言います。

この「含み損」は税金上、損失として認識することはありません。

含み損を抱えているコインに対し、その後に価値が戻ると期待しているのであれば別ですが、長期的にみても値上りが期待できないなら保有していても仕方ありません。(いわゆる塩漬けというものです。)

どうしようもなくなったそのコインを使って税金が減らせるとしたら…そのコインを活かす余地がまだまだあると思いませんか??

暗号資産が抱える『含み損』を計画的に実現させ、計算に織り込むには次の方法が考えられます。

- 利確する(円に換える)

- 他のコインとトレードする

- 買取業者にコインを買い取ってもらう

以下の理由から、2.他のコインとトレードする方法を選択しました。

・買い換えしたコインが値上りすれば利益が見込める(脱塩漬け)

・円に換えた後、他のコインを買うと手数料が余計にかかる

塩漬け状態にあるコインをうまく損切りし、所得が圧縮できれば大幅に納税額が少なくなります。

『転んでもただは起きぬ』の精神で行きましょう!

ワンポイントアドバイス☝

サラリーマン・OLの方は損切を上手くやると確定申告が不要になるかも?!

- 給与所得者で年末調整をされている方は、給与以外の所得が20万円を越えなければ申告不要という制度が利用できる

- 暗号資産の取引内であれば利益と損失は相殺される

対策2

特に目新しい制度ではありませんが、ふるさと納税の活用をお勧めしました。

※ふるさと納税って何?という方は、こちらの記事にて解説しています。

すぐできる節税!ふるさと納税で得しよう!

事前に税金の試算をすると、ふるさと納税の限度額も同時に計算することができます。限度額が分かれば、あとは安心して返礼品を購入することができます。

慣れない計算をする労力もありますから、ついでにやってしまえば一石二鳥ですね♪

対策3

概ねの納税額が分かれば、次は納税資金の確保に進みます。

ここでのポイントは『年を越えてから利確する』ことです。

所得税は、その年のもうけ(所得)が高くなるにつれて税率が上がる制度になっています。

所得税の計算期間は1月1日から12月31日まで。

年内に利確をしてしまうと、利確分のもうけが上乗せされてしまうので税金の負担が大きくなってしまいます。

利確のタイミングを次年度にすることで、納税額を減少させることができました。

ワンポイントアドバイス☝

- 納税資金分の利確は、実行するタイミングがポイントです。押さえておきましょう。

まとめ

暗号資産に関するご相談には、いくつかのパターンが存在します。

なかでも『税金はいくらになるのか』は重要です。

皆様はご自身の納税額を事前に試算し、対策を検討された経験がありますでしょうか??

ほとんどの方が申告時期になって初めて計算し、対策しようが無くなってから慌てているといった現実があります。

このような事態を避けたくはありませんか??

ちなみに、計算ルールを独自に変えたり、意図的に取引の一部を申告から外してしまうといった行為は単なる違法行為で処罰の対象となるのでやめましょう。

事前に備えておくのが得策です(*^^)v 皆様でも是非トライしてみてください。

▼関連サービス

暗号資産(仮想通貨)の税金・申告

▼ご相談予約はこちら

希望日時を入れて相談予約ができます。WEB相談も可能です。

お問い合わせ